Est-ce que les dons IFI sont imposables ?

L’impôt sur la Fortune Immobilière (IFI) concerne les biens et les valeurs immobilières, à l’exception des biens immobiliers professionnels. Mais êtes-vous sûr que les dons IFI sont imposables ? Découvrons ensemble les subtilités de cette fiscalité.

Les dons IFI : Une action solidaire déductible

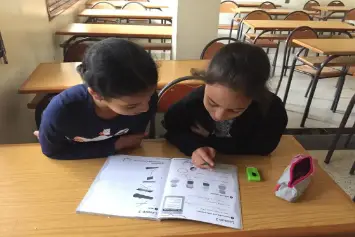

Avec l’association d’aide aux enfants orphelins et handicapés, vous avez la possibilité de faire des dons déductibles de l’IFI. C’est une belle manière de transformer votre réduction d’impôt en action solidaire. Mais comment cela fonctionne-t-il réellement ?

La déductibilité des dons IFI

Un don IFI sera donc déductible au titre de l’IFI lorsqu’il sera déclaré, mais ne sera pas imposable. Il ne s’additionne pas au reste du patrimoine taxable de l’assiette de l’IFI.

Réduction d'IFI : Comment ça marche ?

Faire un don IFI à une organisation reconnue d’utilité publique est la seule façon d’obtenir une réduction IFI, à hauteur de 75 % du montant de votre don. Quelle est la limite ? La réduction fiscale de l’IFI est plafonnée à 50 000 € par an.

Dons IFI et impositions : Les détails à connaître

Calculé sur le patrimoine immobilier net taxable possédé au 1er janvier de chaque année, l’IFI fonctionne par tranche progressive. L’imposition est déclenchée à partir de 1,3 million d’euros de patrimoine net taxable. Pour réduire cet impôt, vous pouvez effectuer un don à une fondation reconnue d’utilité publique, comme l’association aide aux enfants orphelins et handicapés, qui fait partie de la liste limitative dressée par le législateur.

Réduction d'IFI ou réduction d'IR ?

En tant que donateur, c’est vous qui choisissez vos avantages fiscaux : soit vous déclarez votre don pour bénéficier d’une réduction de l’impôt sur le revenu, soit pour une réduction de l’impôt sur la fortune immobilière.

Attention aux cumuls de réductions d’impôt

Le cumul de réductions d’impôt n’est pas autorisé sur un même don. Il est impossible de cumuler les avantages fiscaux de l’IFI et ceux de l’Impôt sur le revenu. Vous pouvez cependant répartir votre don entre les deux dispositifs.

Avantages de la réduction de l’IFI

Dans la plupart des cas, c’est la réduction de l’impôt sur la fortune immobilière qui peut être la plus intéressante. Pourquoi ?

- Le plafond de réduction de l’IFI est de 50 000 euros, tandis que pour l’IR le plafond se calcule sur le montant du don qui ne peut excéder 20% du revenu net imposable pour l’impôt sur le revenu.

- Si vous faites un don au titre de l’IFI, le taux de réduction est toujours de 75%. Pour l’impôt sur le revenu (IR), en revanche, la réduction d’impôt est généralement de 66%.

Gestion des excédents et report des dons

Si le montant de la réduction de l’IFI dépasse le montant de votre IFI ou le plafond, vous ne pourrez pas reporter l’excédent sur l’année suivante. Par contre, vous pourrez déclarer une partie de votre don (jusqu’à 66 667 €) au titre de l’IFI et le solde au titre de l’IR. Les dons effectués au titre de l’IR peuvent être reportés sur 5 ans s’ils dépassent le plafond de 20 % de vos revenus imposables.

En résumé, un don de 4 000€ ne vous coûte que 1 000 € après réduction de votre IFI. Faites votre choix judicieusement pour optimiser vos avantages fiscaux tout en soutenant une cause qui vous tient à cœur.